Экспорт российского зерна расширяет границы

Содержание:

- Кому Россия продает зерно

- Значение экспорта зерна для России

- Обзор крупнейших экспортёров зерна в России

- Экспорт зерновых культур

- Что представляет собой мировой рынок зерна

- Экспорт зерна в Турцию

- Экспорт зерна в Египет

- Топ стран мира по производству пшеницы в 2020 году

- Преимущества экспорта зерна

- Россия поднялась на 19-е место среди крупнейших агроэкспортеров в 2019 году

- Страны лидеры по производству и экспорту пшеницы

- Заключение

Кому Россия продает зерно

С 2001 г. экспорт российской пшеницы составляет не менее 14% от мирового объема, что позволило стране войти в тройку лидеров, опередив Канаду и Францию.

А в прошлом году Россия впервые заняла первое место, потеснив Аргентину и Украину.

В мировой торговле основными конкурентами России на зерновом рынке являются Китай, США и Индия. Из-за крупных поставок кукурузы США признаны лидерами по торговле зерновыми и зернобобовыми. Главными импортерами российской пшеницы являются страны Ближнего Востока и северной Африки: на их долю приходится до 70% продаж. Ключевые направления: Египет, Турция, Бангладеш, Нигерия, Азербайджан. Из стран бывшего СССР помимо Азербайджана активно закупают российское зерно Грузия и Армения. В страны Европы и Латинской Америки зерно России продается в меньших объемах.

Сегодня Россия поставляет зерно почти в 100 стран мира, тогда как 20 лет назад импортеров российского продукта было не более 70. В начале века основным потребителем продовольственной пшеницы 4 класса и фуражной, а также ячменя, был Европейский Союз. После введения новых квот и пошлин, расширения границ, ЕС сократил поставку российского зерна. Сейчас на его долю приходится около 9% всего экспорта.

Лидером по импорту пшеницы и других зерновых является Египет. В прошлом году в эту страну было поставлено почти 7,5 млн. т. Одновременно с этим возрос интерес к российскому продукту и в соседних с Египтом странах — в Судане, Нигерии, Кении, Танзании и ЮАР.

В последние годы увеличился объем продаж в страны Восточной, Южной и Юго-Восточной Азии. В сезоне 2011/2012 гг. их доля в закупке составила чуть больше 1%, но уже в прошлом году этот показатель вырос в 6,5 раз. Исследователи рынка предполагают, что дальнейший рост закупок зерна из РФ будет сложен из-за конкуренции с Австралией. При одинаковой цене на зерно доставка из Австралии выходит дешевле, чем из России.

Кукурузу, сорго, чечевицу, ячмень и пшеницу РФ поставляет также в Южную Корею, Китай, Пакистан, Бангладеш, Индонезию, на Филиппины и в Таиланд. Кто покупал зерновые из стран Латинской Америки: Мексика, Перу, Эквадор, Колумбия и Никарагуа. Поставки в этот регион осложняются конкуренцией со стороны США и активным внутренним рынком зерновых.

Значение экспорта зерна для России

Растущий экспорт зерна из России привлекает инвестиции в агросектор и это позволяет совершенствовать инфраструктуру целых регионов: строить новые железнодорожные пути, улучшать порты и элеваторы, создавать рабочие места. С увеличением инвестиций повышается и урожайность до уровня показателей Франции или Германии. Происходит это за счет закупки новых сортов, современных удобрений и средств борьбы с вредителями и болезнями. Высокое качество мягких сортов пшеницы делает их конкурентоспособными с зерном ведущих стран-экспортеров. Одновременно растет и производство высокопротеиновой твердой пшеницы.

Доказательство положительных изменений в зерновой отрасли — расширение присутствия российского продукта на всех четырех континентах.

Развитие зерновой базы является стимулом для улучшения состояния:

- Кормовой базы;

- Животноводства;

- Птицеводства;

- Рыбного хозяйства;

- Перерабатывающей зерновой отрасли;

- Пищевой промышленности.

Расширение посевов приводит к развитию производства техники для сельского хозяйства, минеральных удобрений и химических средств. Рост инвестиций приводит к повышению урожайности, большему экспорту зерновых и выполнению программы импортозамещения в производстве мяса и молока, хлебных и макаронных изделий, пива и алкогольной продукции.

Обзор крупнейших экспортёров зерна в России

Лидером по экспорту российского зерна (около 13% рынка) считается компания ООО “Торговый Дом “РИФ”, которая специализируется на поставках пшеницы, ячменя, кукурузы, семян подсолнечника и гороха. С ней сотрудничают ведущие российские производители зерна, которым предоставляется возможность выхода на рынки 33 стран мира, продавая свою продукцию по выгодным ценам. В своей деятельности “ТД “РИФ” использует речной, наземный и морской транспорт. Благодаря этому компания может доставить любой объём продукции в кратчайшие сроки.

Далеко не все российские экспортёры зерна являются творением отечественного бизнеса. Ярким примером тому служит Международная зерновая компания (ООО “МЗК”), которая более 10 лет назад была создана швейцарским трейдером Glencore International AG. В настоящий момент компания занимает 12-13% внешнего рынка РФ.

Ещё одной крупной зарубежной компанией является американская Cargill, Inc. Как и многие другие иностранные экспортёры зерна в России, она вышла на отечественный рынок в начале 90-х годов. В настоящий момент компания владеет краснодарскими элеваторами, глюкозо-паточным комбинатом “Ефремовский”, заводом по производству крахмалопродуктов в Ефремове и многими другими предприятиями. Доля рынка, которую занимает группа компаний «Кагрилл» составляет около 9%.

Также уверенные позиции в рейтинге занимают следующие крупнейшие российские экспортёры зерна:

- ООО “Зерно-Трейд” – 8% рынка;

- ООО “Ресурс” – 7% рынка;

- ООО “Русские Масла Дон” – 7% рынка.

Экспорт зерновых культур

В сельском хозяйстве началом нового сезона считается 1 июля текущего года, а окончанием — 30 июня следующего года.

Урожайность, количество экспорта и импорта измеряют за сезон, а не за календарный год.

За сезон 2009/2010 гг. на экспорт было отправлено 21,4 млн.т. пшеницы, но уже в следующем сезоне количество зерна сократилось почти вдвое и составило — 11,8 млн.т.

В 2011/2012 гг. — 15,2 млн.т, в 2012/2013 гг. — 15,7 млн.т. Сезон 2012/2013 гг. был рекордным — всего 13,7 млн.т. зерна ушло на экспорт. Но уже через год количество экспортного сырья выросло до 22,1 млн.т., что на 66% больше аналогичного показателя за 2013 г.

С 2014 г. экспорт зерна из России стал стабильно расти. По итогам сезона 2014/2015 гг. поставки за рубеж составили 21,4 млн.т., а уже в следующем сезоне экспортная активность возросла до 25 млн.т. Общий же объем зерновых вместе с зернобобовыми составил 35 млн.т., что почти на 11% больше по отношению к уровню предыдущего года.

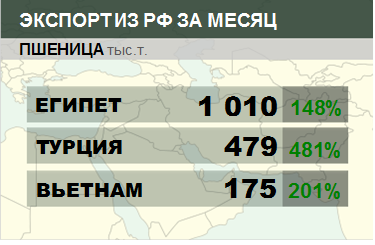

Экспорт за февраль 2018 года — статистика

Экспорт за февраль 2018 года — статистика

В прошлом сельскохозяйственном сезоне в РФ собрали 134,1 млн.т. зерна, что на 11,2 % больше, чем в 2016 г. По данным федеральной таможенной службы по состоянию на 30.01.2018 в 2017 г. из России экспортировалось около 43 млн.т. зерновых и 7 млн.т. продуктов глубокой переработки. Стоимость экспорта составила $ 5,8 млрд., что на 38% больше, чем дал предыдущий сезон.

В январе текущего года продано 3311,2 тыс. т. против 2450 тыс.т. января 2017 г. В период с января по апрель 2017 объем экспорта продаж составил 108932,5 тыс. т., что на 363 тыс. т. больше аналогичного периода 2016 г. По данным новостей АПК РФ в 2018 г. планируется к экспорту не менее 120 млн.т. зерна.

Что представляет собой мировой рынок зерна

Мировой рынок зерна считается ключевым в отрасли продовольствия. По последним данным, объем производства всех зерновых в 2019 году составил 2,7 млн тонн. Основные виды зерна, которыми торгуют многие страны на рынке, – это пшеница, кукуруза, овес, ячмень и рис.

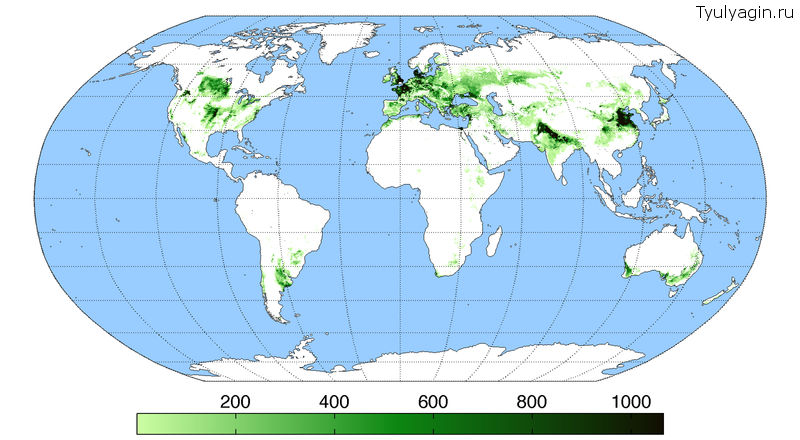

Производство и сбор пшеницы в мире

Рост населения Земли способствует увеличению потребления зерна. Используют его и как корм для животных. Мировое производство пшеницы составляет 40%, а уровень торговли – 50%.

Пшеничная культура хорошо развивается в умеренном поясе, но это не мешает в странах с жарким климатом возделывать ее в зимний период.

Территории, пригодные к выращиванию пшеницы, называют пшеничным поясом. К нему относятся:

- Северное полушарие: Восточная и Западная Европа, Россия, Украина, Казахстан, Индия, Пакистан, Китай, США и Канада;

- Южное полушарие: Аргентина и Австралия.

Историческими лидерами производства культуры можно назвать Китай, Индию, Россию и США.

В последние годы площади посева пшеницы в мире сокращаются. Особенно это коснулось США и Западной Европы. Урожайность растет, это происходит за счет появления на рынке новых игроков, а также применения достижений научного прогресса.

Мировые прогнозы обещают в 2019-2020 гг. увеличение урожая пшеницы, что в совокупности со стабильно растущим спросом даст экспортерам увеличение прибыли.

Мировой экспорт

За 2018 год экспорт пшеницы составил 41,1 млрд $. При этом стоимость экспорта падает – в 2013 сумма составляла 49,2 млрд $.

Страны ЕС имеют самую высокую долю в мировом экспорте – почти 35%. Минимальные продажи закреплены за странами Африки – около 1%, что связывают с увеличением численности населения и ростом потребления.

Ведущие экспортеры в мире – Россия, США и Канада. Их доля составляет почти 50% от мирового уровня. В 2000-х гг. лидерами по производству пшеницы были страны Азии, но их роль снижается.

Крупнейшие экспортеры пшеницы. Объем продаж и доля в мировом экспорте в 2018 году.

Прогнозы мировых министерств говорят о том, что в 2020 г. лидером по экспорту пшеницы станет Россия в связи с растущим урожаем. По оценкам, Россия экспортирует около 37 млн тонн, европейские страны – 27 млн тонн, а США займут третью строчку рейтинга – 23,5 млн тонн.

Сельское хозяйство представляет опасность для мирового климата, так как приводит к обезлесению, загрязнению и истощению почв. Ученые проводят исследования о возможных инновационных методах ведения хозяйства, разрабатывают так называемые «чистые методы», которые помогут бороться с изменениями климата.

Мировой импорт

Основной импорт пшеницы приходится на страны Африки и Азии, которые ежегодно наращивают число жителей, что увеличивает потребление зерна. Его роль растет и для стран Ближнего Востока и Латинской Америки.

Импорт в Африку с начала 2000-х увеличился почти на 50%, в то время как традиционные рисосеющие страны Азии показывают рост более чем на 70%. Это связывают с потребностью в хлебе многонаселенных регионов, которые не могут самостоятельно обеспечить производство.

По оценкам Минсельхоза США, мировое производство в 2020 г. покажет рекордные объемы торговли на фоне растущих потребностей Африки и Азии.

Поддержанию уровня цен способствуют проблемы сезона 2018-2019 с неблагоприятными погодными условиями, а также стабильный высокий спрос стран-импортеров. Можно сказать, что ситуация на рынке пшеницы оптимистичная.

Экспорт зерна в Турцию

Поставки зерна в Турцию в сезоне 2019-2020 года значительно увеличились – страна возглавила рейтинг крупнейших покупателей российской сельхозпродукции. Экспорт зерна в Турцию растет благодаря высокому качеству злаков, при этом Турецкий зерновой комитет особо отмечает ценность пшеницы и кукурузы.

Годовое производство пшеничной муки в Турции значительно превышает внутреннее потребление. Несмотря на значительные темпы увеличения собственного производства зерна, Турция остается одним из крупнейших мировых экспортеров пшеницы и пшеничной муки, кроме этого Турция в 2019 году значительно увеличила закупку российской кукурузы.

Высокий рост импорта пшеницы Турцией обусловлен беспошлинным ввозом зерна для переработки в муку, булгур и макаронные изделия для последующего экспорта.

Статистика поставок

В первой половине текущего сельскохозяйственного года Турция закупила 5,3 миллиона тонн зерна, в феврале 2020 года экспортный объем составил почти восемь миллионов тонн. Импорт злаковых культур в Турцию увеличился с 3,2 миллиона до 5,6 миллиона тонн за счет поставок высококачественной пшеницы третьего класса с содержанием протеина выше 13,5 процентов.

Доля экспорта кукурузы в Турцию выросла в четыре раза и составила почти 500 тысяч тонн.

Возможные проблемы при экспорте

Без специальных знаний сложно самостоятельно организовать доставку большой партии зерновых иностранному покупателю, таможенное оформление и получение сертификатов качества продукции трудоемкий и долгий процесс.

Мелкий и средний бизнес могут столкнуться с проблемами при прохождении таможенного контроля из-за неверно оформленных документов или сбоями в доставке партии зерновой продукции из-за неверно выбранного маршрута или грузоперевозчика, что грозит задержками в поставке товара и отказом покупателя от заключенного контракта.

Решение проблем экспорта

Для беспроблемной поставки зерновых в Турцию следует обратиться к специалистам – наша компания занимается полным сопровождением экспорта, которое состоит из комплекса услуг по организации доставки товара от поставщика до импортера.

Мы учитываем все нюансы поставки и участвуем во всех этапах доставки груза получателю, готовим пакет необходимых документов, в который входят:

- международный контракт для турецкого экспортера и его согласование с покупателями и организациями, осуществляющими валютный контроль;

- инвойс;

- товарно-транспортная накладная международного образца;

- товарная этикетка;

- паспорт сделки для легализации перевода средств между зарубежными партнерами;

- документы, подтверждающие качество зерна, такие как сертификаты качества и безопасности, а также необходимые специальные разрешения для вывоза его в Турцию;

- документы, подтверждающие оплату таможенных сборов и пошлин;

- подтверждение права на отправляемый груз:

- документальное подтверждение заявленной стоимости партии товара;

- пакет документов для отгрузки;

- оформляем возврат экспортного НДС.

Экспорт зерна в Египет

Ведущий мировой импортер зерна и наш главный покупатель Египет – почти 30 процентов экспортируемой сельхозпродукции направляется в эту страну.

Недавно Египет изменил условия оплаты поставляемой в страну пшеницы – теперь зерно будет оплачиваться сразу после предоставления экспортерами отгрузочных документов. Такая практика способна привлечь новых российских поставщиков злаковых культур, потому что сроки получения платежа значительно сокращаются.

Виды зерна

Потребление хлеба в Египте одно из самых высоких в мире, плодородных земель крайне мало, собственное производство зерновых в Египте не растет, а по некоторым видам даже сокращается.

Основная экспортируемая страной сельхозпродукция – российская пшеница. Среди экспортных поставок в Египет немалая доля сушеных бобовых – нута, гороха, чечевицы. Пользуется спросом в Египте российский ячмень, однако от поставок кукурузы страна отказалась.

Статистика поставок

В 2019 году в Египет было ввезено из России 5,6 миллиона тонн пшеницы – закупки увеличились на 27 % от доли экспорта злаковых культур в страну и составили более 70 % от общей доли зернового египетского импорта.

Возможные проблемы при экспорте

Основные трудности при экспорте зерна в Египет возникают при таможенном оформлении документов, легализации документов, оформление сертификатов из-за различий контролирующих органов России и Египта, а также периодическое изменение импортных и экспортных пошлин, введение экономических запретов и ограничений.

Решение проблем экспорта

Наша компания берет на себя все проблемы, связанные с экспортом зерна в Египет, – транспортировку и таможенное оформление:

Мы можем решить все ваши проблемы, связанные с экспортом зерна в Египет, и гарантируем бесперебойную доставку груза до покупателя, потому что занимаемся только экспортом и до тонкостей знаем свое дело. Наши сотрудники:

- окажут содействие в получении необходимых сертификатов на зерновую сельхозпродукцию;

- проведут консультации по вопросам оформления груза;

- помогут с составлением внешнеэкономического контракта;

- подготовят пакет документов для таможенного оформления;

- разработают транспортную логистику партии товара;

- оформят возврат экспортного НДС.

Топ стран мира по производству пшеницы в 2020 году

Производство пшеницы в мире на карте посевов

Историческими лидерами по производству пшеницы являются Китай, Индия, Россия и США. Ниже на графике изображены лидеры по производству пшеницы в мире на начало 2020 года (по итогам 2019).

Первое место занимает Китай с более 133 млн тонн пшеницы, второе — Индия, 102 млн тонн, третье место — Россия, 73.5 млн тонн пшеницы в 2019 году. Отдельно можно также отметить страны ЕС, которые суммарно производят больше пшеницы чем Китай — более 150 млн тонн.

Также в первую пятерку вошли США — 52 млн тонн и Канада — 32 млн т. Ниже расположились Украина, Пакистан, Турция, Аргентина и Иран. Полный список стран по производству пшеницы по итогам 2019 года вы найдете ниже в таблице.

| № | Страна | Пшеницы в 2019, 1000 тонн |

|---|---|---|

| 1 | Китай | 133590 |

| 2 | Индия | 102190 |

| 3 | Россия | 73500 |

| 4 | США | 52258 |

| 5 | Канада | 32350 |

| 6 | Украина | 29000 |

| 7 | Пакистан | 25600 |

| 8 | индейка | 19000 |

| 9 | Аргентина | 19000 |

| 10 | Иран | 16800 |

| 11 | Австралия | 15600 |

| 12 | Казахстан | 11500 |

| 13 | Египет | 8770 |

| 14 | Узбекистан | 6800 |

| 15 | Бразилия | 5200 |

| 16 | Афганистан | 5000 |

| 17 | Эфиопия | 4800 |

| 18 | Ирак | 4800 |

| 19 | Сирийская Арабская Республика | 4800 |

| 20 | Марокко | 4000 |

| 21 | Алжир | 4000 |

| 22 | Мексика | 3215 |

| 23 | Беларусь | 2875 |

| 24 | Сербия | 2600 |

| 25 | Азербайджан | 2000 |

| 26 | Непал | 1786 |

| 27 | Туркменистан | 1500 |

| 28 | Тунис | 1500 |

| 29 | Южная Африка | 1500 |

| 30 | Чили | 1450 |

| 31 | Бангладеш | 1200 |

| 32 | Молдова, республика Из | 1145 |

| 33 | Парагвай | 1140 |

| 34 | Япония | 960 |

| 35 | Таджикистан | 830 |

| 36 | Уругвай | 760 |

| 37 | Саудовская Аравия | 700 |

| 38 | Судан | 600 |

| 39 | Киргизия | 590 |

| 40 | Швейцария | 540 |

| 41 | Норвегия | 420 |

| 42 | Новая Зеландия | 410 |

| 43 | Монголия | 360 |

| 44 | Македония, бывшая югославская республика | 300 |

| 45 | Албания | 300 |

| 46 | Босния и Герцеговина | 285 |

| 47 | Боливия | 280 |

| 48 | Перу | 240 |

| 49 | Ливия | 200 |

| 50 | Кения | 200 |

| 51 | Армения | 180 |

| 52 | Замбия | 152 |

| 53 | Йемен | 140 |

| 54 | Ливан | 140 |

| 55 | Мьянма | 100 |

| 56 | Грузия | 100 |

| 57 | Танзания, Объединенная Республика | 100 |

| 58 | Зимбабве | 100 |

| 59 | Руанда | 80 |

| 60 | Израиль | 75 |

| 61 | Корейская Народно-Демократическая Республика | 65 |

| 62 | Нигерия | 60 |

| 63 | Мали | 40 |

| 64 | Корея, Республика | 25 |

| 65 | Иордания | 25 |

| 66 | Эритрея | 25 |

| 67 | Бутан | 20 |

| 68 | Мозамбик | 20 |

| 69 | Уганда | 20 |

| 70 | Конго, Демократическая Республика | 9 |

| 71 | Тайвань, провинция Китая | 7 |

| 72 | Намибия | 6 |

| 73 | Колумбия | 6 |

| 74 | Эквадор | 5 |

| 75 | Лесото | 2 |

| 76 | Чад | 2 |

| 77 | Малави | 1 |

| 78 | Гватемала | 1 |

| 79 | Ангола | 1 |

Преимущества экспорта зерна

Российские зерновые культуры привлекательны для экспортеров, потому что имеют ряд преимуществ:

- Хорошее качество злаков – большая часть продовольственной пшеницы, идущей на экспорт это зерно 2 и 3 классов: содержание в пшенице 1 класса белка 18,2 %, сырой клейковины 36,9%; содержание в пшенице 2 класса белка 12,8%, сырой клейковины 26,4%.

- Выгодная стоимость зерновой продукции – покупка зерна оптовыми партиями обходится дешевле, чем собственное производство в стране-импортере, соотношение цена-качество российского зерна выше, чем у других стран-экспортеров.

- Большой ассортимент – кроме пшеницы, основной экспортного злака, на экспорт идет рожь, ячмень, овес, кукурузу, горох, рис, гречиха, семена масличных культур.

- Экологическая чистота продукции – содержание пестицидов, гербицидов, бактериальная зараженность и зараженность вредителями хлебных запасов гораздо ниже максимально допустимых значений.

Россия поднялась на 19-е место среди крупнейших агроэкспортеров в 2019 году

По данным ITC, в 2019 году мировой экспорт продукции АПК снизился на 2,7% относительно рекордного показателя 2018 года и составил 1,57 трлн долл.* Россия поднялась в рейтинге крупнейших экспортеров с 20-го на 19-е место с долей 1,6%: по итогам 2019 года на внешние рынки поставлено продукции АПК стоимостью 25,5 млрд долл. В том числе российский экспорт зерновых составил 7,9 млрд долл., рыбы и морепродуктов – 5,4 млрд долл., продуктов масложировой отрасли – 4,1 млрд долл.

Сокращение экспорта произошло у четырех стран-экспортеров из первой пятерки. Отгрузки продовольствия из США, крупнейшего мирового поставщика, в прошлом году уменьшились на 2,3% до 142 млрд долл. Вывоз из Германии снизился на 1,8% до 85 млрд долл., из Бразилии – на 5,3% до 78 млрд долл., Китая – на 0,7% до 77 млрд долл. Рост зафиксирован лишь в Нидерландах, втором в мире агроэкспортере: в 2019 году отгрузки продукции АПК из этой страны увеличились на 0,5%, превысив 109 млрд долл.

Состав участников топ-10 крупнейших экспортеров по итогам прошлого года не изменился. Большинство стран сохранили и свои позиции, за исключением поменявшихся местами Италии и Канады. Агроэкспорт Италии в 2019 году вырос на 2,1% до 51 млрд долл., что позволило государству подняться с 9-й на 8-ю строчку. Продажи за рубеж продукции АПК Канады, напротив, сократились на 1,1% до 50,9 млрд долл. Во второй десятке крупнейших стран-экспортеров можно выделить значительный рост Аргентины (+14% до 39 млрд долл.) и Мексики (+12% до 39 млрд долл.).

В структуре мировой торговли продовольствием наблюдается специализация стран на экспорте. На 20 крупнейших экспортеров приходится почти 70% мирового экспорта АПК, а на первую десятку – почти 50%. Именно в этих странах расположены наиболее эффективные компании аграрного сектора. Такая ситуация создает необходимость постоянного увеличения эффективности российских производителей, чтобы они могли успешно конкурировать с компаниями из стран-крупнейших экспортеров продовольственной продукции.

В топ-10 крупнейших мировых импортеров продукции АПК изменений также не произошло, причем ни по составу участников, ни по их позициям в рейтинге. Статус крупнейшего покупателя агропродукции остается у США, в 2019 году показатель увеличился 2% до 166 млрд долл. Китай, второй глобальный импортер продовольственных товаров, нарастил ввоз сразу на 11% до 140 млрд долл. Импорт в Германию, занимающую третье место, снизился на 27% до 106 млрд долл.

В структуре мировой торговли наиболее торгуемыми позициями в прошлом году являлись мясо и мясные субпродукты, на которые приходилось 8,6% мирового экспорта АПК в стоимостном выражении. В первую очередь это свинина, экспорт которой в прошлом году вырос на 16% до 33 млрд долл., замороженная говядина (28 млрд долл., +12%) и мясо птицы (27 млрд долл., -1%) (по ТНВЭД 4). На втором месте среди категорий экспортируемого продовольствия – фрукты и орехи с долей 8%, их глобальные продажи в прошлом году снизились на 1,2% до 125 млрд долл. На третьем – алкогольные и безалкогольные напитки, также показавшие сокращение на 0,8% до 125 млрд долл. (доля 8%).

Структура российского продовольственного экспорта существенно отличается от мирового. Почти 70% приходится на продукты из 3 основных групп: зерновые, рыба и морепродукты и продукция масложировой отрасли. Таким образом, российская продукция практически не представлена в крупнейших сегментах мировой торговли: мяса, фруктов и орехов, а также напитков. Для ускоренного роста экспорта АПК у России есть потенциал быстрого увеличения поставок мясной продукции, минеральной воды и безалкогольных напитков.

За последние 15 лет мировой экспорт продукции АПК увеличился в 2,4 раза. С начала 2000-х годов развитие мировой торговли было обусловлено как ростом глобального спроса на продовольственные товары, так и общей тенденцией к снижению пошлин и расширению поддержки производителей и экспортеров со стороны ряда государств. Однако в настоящее время пандемия коронавируса создает риски для развития мировой торговли в краткосрочной и, возможно, среднесрочной перспективе. В рамках борьбы с COVID-19 государства предпринимают беспрецедентные меры реагирования, которые затрагивают работу производственных предприятий, передвижение грузов и рабочей силы. Кроме того, для обеспечения собственной продовольственной безопасности ряд стран объявили о временных ограничениях на экспорт продовольственной продукции.

*коды ТН ВЭД 01-24

Страны лидеры по производству и экспорту пшеницы

Россия

Мировой рынок пшеницы в прошлые года возглавила Россия. Повышение производства пшеничного зерна и побочных продуктов переработки позволили впервые за много лет удовлетворить потребности внутреннего и внешнего рынка. Преимущество России — большая территория и разнообразие условий для выращивания зерновой культуры. Это дает возможность компенсировать потери урожая в одном регионе за счет хорошей урожайности в другом.

После неудачного 2012 г. экспорт российского зерна постепенно увеличивался, и в 2017 г. РФ поставила на международный рынок около 8% от общего урожая.

Выращивают зерно на Северном Кавказе, в Ростовской, Ставропольское и Воронежской области, в Мордовии, Краснодарском крае, регионах Сибири, на Урале и даже на Дальнем Востоке. Много посевных полей и в центральных регионах: в Калужской, Московской, Владимирской, Новгородской, Липецкой, Псковской, Рязанской, Тверской и др. областях.

США

Соединенные Штаты Америки — один из крупнейших экспортеров озимой, яровой пшеницы и продуктов ее переработки (глюкозы, крахмалов, сахарозы, клетчатки, глютена, аминокислот). Почти половина посевных отведена под выращивание экспортного зерна. Общая площадь культурных земель, отведенных под пшеницу, составляет около 23 млн га. Каждый из них в среднем дает по 3,5 т урожая. Страна является лидером по выращиванию кукурузы, сорго, ячменя, риса, сои, киноа и овса.

Канада

Роль Канады на международном аграрном рынке зерновых велика. Кроме пшеницы, эта страна активно экспортирует рожь, гречиху, кукурузу, просо, овес. Под пшеницу в Канаде выделено около 10,5 млн га. При хороших погодных условиях с каждого га собирают до 3 т.

Вторая по величине культура, идущая на продажу, это ячмень. Под него разработано 4,5 млн га земли, а средняя урожайность по стране — 4 т/га. Импорт ячменя незначителен (менее 0,5 млн т), и полностью приходится на новые сорта.

Австралия

Большую часть австралийского рынка составляет пшеница. Ее возделывают на 13,5 млн га земли, что составляет больше половины всех посевных страны. Урожайность культуры зависит от погодных условий сезона и в среднем находится на уровне 2,0 т/га. Большая часть пшеницы представлена озимыми сортами, устойчивыми к засухе.

Годовой сбор в хороший сезон доходит до 27 млн т, из которых на экспорт уходит до 18,5 млн т. Дополнительно Австралия выращивает на экспорт ячмень, кукурузу, сорго, тритикале, сою, канолу, овес и сафлор.

Европейский союз

На все страны, входящие в Европейский союз, приходится около 27 млн га со средней урожайностью 5,5 т/га. При хороших погодных условиях в год Европа получает до 150 млн т зерна и почти полностью покрывает потребности внутреннего рынка. На экспорт посылается не более 20 млн т пшеницы, а импортируется — не более 10 млн т.

Ячмень занимает меньшие площади — около 14 млн га и дает за год до 66 млн т урожая. Почти все идет на потребности внутреннего рынка.

Аргентина

Рынок Аргентины поделен между пшеницей и кукурузой. Под яровые пшеничные сорта в стране выделено почти 7 млн га земли, под кукурузу — около 3,5 млн га. Средняя урожайность составляет для зерна 2,5 т/га, а для кукурузы — 8 т/га. Страна почти не закупает эти культуры извне, исключение составляет только семенное зерно и продукты переработки пшеницы.

Украина

Больше половины всего культивируемого зерна в стране приходится на озимые сорта. Общая посевная площадь — 6,6 млн га. Хорошие климатические условия позволяют получить за сезон до 2,9 т/га. Внутренний рынок почти полностью покрывается собственным урожаем. Импортируется всего около 0,5 млн т, больше половины из которых — продукты переработки пшеницы.

Казахстан

Пшеница в Казахстане занимает более 80% всех посевных площадей, и является основной сельскохозяйственной культурой. Средний годовой урожай — 20,5 млн т, из которых на экспорт уходит до 8 млн т. От общего числа посевных около 75% приходится на яровые сорта.

Кроме пшеницы в Казахстане выращивают ячмень (вторая по значимости культура), кукурузу, овес. На северо-западе страны в больших количествах выращивается просо.

Потребности внутреннего рынка почти полностью покрываются собственным зерном. Импорт незначителен и состоит из семян новых сортов или зерна твердых пород.

Заключение

Экспорт растет с каждым годом, как и объемы производства. Лидерами по продажам пшеницы признаны Россия, Канада и США. Китай сокращает объемы зерна на экспорт в связи с собственными потребностями.

Импорт по-прежнему высок в восточных странах. Лидеры здесь Египет, Индонезия и Алжир. Помимо этого, например, Турция закупает пшеницу из-за рубежа, чтобы производить продукты питания и перепродавать в дальнейшем.

Нельзя не отметить и рост объемов продаж стран бывшего СССР – Украины и Казахстана. Они наращивают количество добываемого сырья ежегодно. Таким образом, пшеницу можно смело назвать двигателем продовольственной торговли.

Россия — хлебная супердержава. Пшеница на экспорт.

Watch this video on YouTube

Watch this video on YouTube